تقاطع مرگ (Death cross)

Death cross یک الگوی نموداری تکنیکال است که پتانسیل فروش عمده را نشان می دهد.

تقاطع مرگ (Death cross) در تحلیل تکنیکال

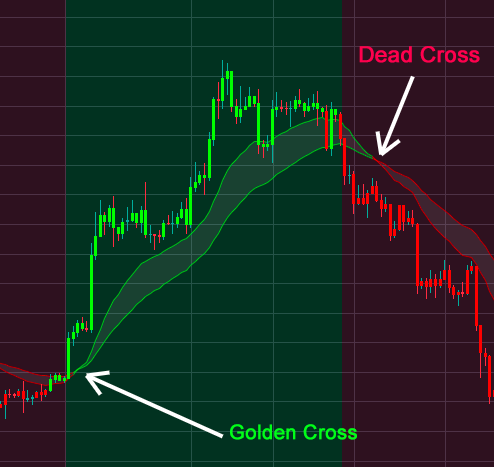

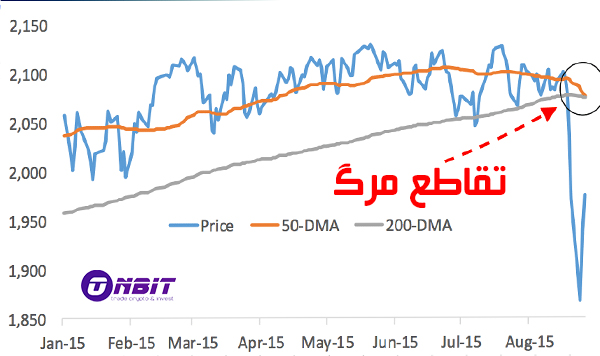

تقاطع مرگ زمانی روی نمودار ظاهر می شود که میانگین متحرک کوتاه مدت سهام، از زیر میانگین متحرک بلند مدت عبور کند. به طور معمول رایج ترین میانگین متحرک مورد استفاده در این الگو، میانگین متحرک 50 و 200 روزه می باشد.

مقاله مرتبط: تقاطع طلایی (Golden cross)

شاخص Death cross به عنوان یکی از پیش بینی کننده های قابل اعتماد برخی از شدیدترین بازار های رو به نزول در قرن گذشته شناخته شده است: 1929, 1938, 1974 و 2008. سرمایه گذارانی که در زمان آغاز این بازارهای رو به نزول از بازار سهام خارج شدند، در دهه ی 1930 , از ضررهای بزرگی بالای 90 درصد جلوگیری کردند.

از آن جا که Death cross یک شاخص بلند مدت است، برخلاف بسیاری از الگوهای نموداری کوتاه مدت مثل دوجی Doji برای سرمایه گذارانی که نگران قفل سود پیش از شروع بازار رو به نزول جدید هستند موثر تر است.

| افزایش حجم معمولا با پیدایش Death cross همراه است. |

مقاله مرتبط: بهترین زمان معاملات فارکس

تقاطع مرگ (Death cross) چه چیزی را به شما نشان می دهد؟

Death cross زمانی رخ می دهد که میانگین متحرک کوتاه مدت (به طور معمول میانگین متحرک ساده 50 روزه) از میانگین متحرک بلند مدت اصلی (به طور معمول میانگین متحرک ساده 200 روزه) به سمت پایین عبور می کند و توسط تحلیلگران و تجار به عنوان نشانه ای از چرخه ی نزولی در بازار تفسیر می شود.

نام Death cross برگرفته از شکل X ساخته شده هنگام پایین رفتن (سقوط) میانگین متحرک کوتاه مدت زیر میانگین متحرک بلند مدت می باشد. Death cross نشان دهنده ی این است که سرعت حرکت کوتاه مدت سهام یا شاخص سهام در حال کند شدن است، اما Death cross همیشه هم شاخص قابل اعتمادی نیست که نشان دهد بازار رو به رشد رو به پایان است.

مقاله مرتبط: پلتفرم فیلترنویسی ارزهای دیجیتال

نمونه ای از Death cross

مثال زیر، مثالی تاریخی از دو Death cross است که برای سهام شرکت فیس بوک در سال 2018 رخ داده است. پس از اولین Death cross در ماه آوریل سهام تغییر کرده و یک افزایش قیمت طولانی را آغاز کرد.

Death cross دوم در ماه سپتامبر، یک بازار رو به نزول طولانی مدت را برای سهام نشان داد.

با نگاهی به بیشتر بازارهای رو به نزول قرن گذشته متوجه می شویم که Death cross زمانی بهتر نمایان می شود که بازار قبلا (تاکنون) 20 درصد از ارزش خود را از دست داده است.

در این موارد، سرمایه گذارانی که سهام خود را نجات دادند ضررهای خود را به حداقل رساندند. اما در مورد موارد کمتر از 20 درصد، پیدایش موقت Death cross ممکن است ضررهایی که قبلا ( تاکنون ) ثبت شده اند را نشان دهد و در نتیجه یک فرصت خرید را نشان می دهد.

مقاله مرتبط: فارکس چیست

تفاوت بین Death cross و Golden cross

نقطه مقابل Death cross، Golden cross می باشد که Golden crossهنگامی که میانگین متحرک کوتاه مدت سهام یا شاخص بالاتر از میانگین متحرک بلند مدت حرکت می کند اتفاق می افتد. بسیاری از سرمایه گذاران این الگو را یک شاخص رو به رشد می دانند. الگوی Golden cross به طور معمول پس از روند نزولی طولانی مدت نمایان می شود.

از آنجا که این موضوع در رابطه با Death cross نیز صدق می کند، سرمایه گذاران باید بعد از چند روز یا چند هفته پس از تغییر قیمت روند معکوس را در جهت جدیدی تایید کنند. بخش عمده ای از روند سرمایه گذاری با (از طریق) دنبال کردن الگوها یک پیشگویی خود محقق کننده است.

به عنوان مثال (همان طور که) با افزایش خبرهای مالی در رابطه با یک سهام خاص یا حرکت یک شاخص، حجم معاملات با جلب توجه سرمایه گذاران بیشتر افزایش می یابد. می توان از این اندیکاتور سیگنال خرید و سیگنال فروش معتبری را دریافت کرد.

مقاله مرتبط: اندیکاتور برید چیست؟ (Breath indicators)