تریگر در تحلیل تکنیکال

معنای کلمه تریگر ماشه است که برای کاهش نتیجه ریسک در معاملات کاربرد دارد. تریگر در بورس به اشخاص راهنمایی میکند تا زمان ورود و خروج از معاملات را بهتر بدانند.

تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟

بهترین راه برای کسب سود از بورس، زمان ورود و خروج مناسب به معاملات است، یعنی اگر ما بتوانیم در مناسب ترین زمان ممکن سهمی را خریداری کنیم و در زمان بهتری به فروش برسانیم، در این بین از روند صعودی آن سهم سود خوبی دریافت خواهیم کرد.

مطلب کاربردی از سرویس سیگنال ارز دیجیتال آنبیت | تفاوت معامله سودآور و زیانآور با سیگنالهای حرفهای

تریگر برای موقعیتی که معامله گران منتظر فرصت مناسبی هستند تا سهم مورد نظر خود را برای خرید یا فروش بیابند مناسب هست.

در معاملات بورس، نقطه ورود و خروج سهم از نکات مهم به شمار می رود.

افرادمعامله گرهنگامی می توانند، خرید و فروش حرفه ای تری انجام دهند که نسبت به ورود و یا خروج از سهم، تحلیل مناسب و منطقی داشته باشند.

تریگر، در تعیین نقطه خرید یا فروش سهم با استفاده از تحلیل، نقش پراهمیت وخاصی دارد.

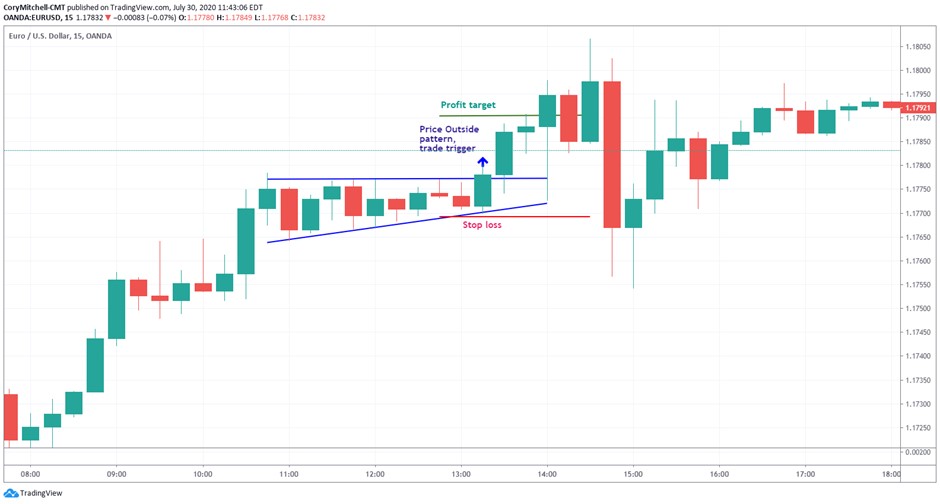

برای مثال در تحلیل تکنیکال سهم، زمانی که نمودار از حالت نزولی خود به حالت صعودی تغییر پیدا می کند و اصطلاحاً شکست روند نزولی رخ می دهد، یک سیگنال مثبت برای خرید در آن نقطه به وجود می آید.

در اینجا فرصت مناسب برای معامله گر به وجود می آید تا نسبت به خرید سهم اقدام کند.

دراین بازه در معامله گری به نوعی تریگر به حساب می آید که کمک می کند تصمیم بهتری برای خرید و فروش بگیریم.

مثال بعدی، هنگامی که سهم از نقطه مقاومت خود را در نمودار تکنیکالی رد می کند، معمولاً سیگنال مثبتی برای معامله صادر می شود که این وضعیت نیز می تواند یک تریگر محسوب شود و برای هر معامله گری در بورس، نقطه مهمی به شمار می رود.

بیشتر در زمینه ساخت استراتژی برای ربات ارز دیجیتال بخوانید: تبدیل اندیکاتور سوپر ترند به ربات ترید ارز دیجیتال

اصطلاح تریگر در تحلیل تکنیکال

تریگر به موقعیتی گفته می شود که معامله گر تمام مسیرهای ورود به معامله را طی کرده است و حال فقط منتظر این موقعیت است تا به معامله وارد شود.

معامله گر باید بداند که به هیچ عنوان تریگر را به تنهایی موقعیتی برای ورود به معامله نداند بلکه در پایان تحلیل پرایس اکشن زمانی که سطوح حمایت و مقاومت شناسایی شده است، حد ضرر و حد سود تعیین شده و محدوده مجاز ورود به معامله بررسی شده است در آستانه ورود به معامله برای اطمینان بیشتر از موقعیت ورود به معامله استفاده شود.

نکته مهم عبارت است از تریگر در تمام بخش های استراتژی کاربرد دارد در هنگام خروج نیز می توان با استفاده از یک تریگر از معامله خارج شد.

آموزش تریگر در بورس

عده ای از اشخاص از تریگر در تحلیل تکنیکال تنها برای تعیین زمان ورود به معاملات استفاده می کنند و معتقدند که تریگر ابزاری برای ورود است.

اما باید این نکته را در نظر داشته باشیم که هر ورودی به خروج مناسب هم نیاز دارد.

برای مثال، اگر شما تشخیص دهید که قیمت ورود به یکی از سهم ها، 400 تومان است، در این قیمت معامله کنید،.

اگر شما زمان مناسب فروش سهام را مورد ارزیابی قرار ندهید، ممکن است سهم موردنظر شما تا قیمت 600 تومان بالا برود، اما پس از آن دچار روند نزولی شود و به 300 تومان اُفت کند.

در این صورت شما به جای سود بردن، دچار زیان خواهید شد.

این در حالی است که اگر شما زمان خروج خود از معامله را ارزیابی کرده بودید، با تعیین ماشه خروج، سهام خود را در قیمت 600 تومان می فروختید و سود خوبی کسب می کردید.

تریگر معاملات با استفاده از سهام چیست؟

تریگرها به شکل های مختلف در بازار سهام قابل استفاده هستند دو نمونه پر کاربرد آن، تریگر با استفاده از سهام و تریگر با استفاده از شاخص های بازار می باشند.

در تریگر معاملات با استفاده از سهام، کارگزار با توجه به حد خرید، سهام را در قیمتی که به یک محدوده مشخص رسیده باشد، خریداری می کند. در اینجا تشخیص معامله گر، چنین بوده است که اگر قیمت به یک محدوده خاص برسد، احتمالاً از آن جا بازگشته و شکسته خواهد داشت.

تریگر یک معامله می تواند وابسته به حرکت یک سهام کاملاً متفاوت باشد و ویژگی ها یا فعالیت های هر سهم، می تواند منجر به ایجاد سفارش برای سهام دیگری گردد.

زمانی که میان قیمت های دو سهم مختلف، نوعی ارتباط و همبستگی احساس شود، این امر می تواند راهی برای تنظیم یک تریگر معامله خلاقانه باشد. طراحی تریگرهای که خلاقیت دارند، علی رغم ریسک پذیری بالا، می توانند سوددهی خوبی داشته باشد.

بیشتر مطالعه نمایید: ETF بیت کوین چیست؟ صندوق قابل معامله BTC

تریگر معاملات با استفاده از شاخص بازار چیست؟

در تریگر معاملات، با کمک شاخص بازار، سرمایه گذار معامله خرید و فروش را با توجه به شاخص بازار اصلی انجام می دهد و نوسانات آن را به عنوان تریگر در نظر می گیرد.

در بازه زمانی که برخی حرکات شاخص ها، بر تغییرات سهام مشخصی اثرگذار بوده یا با آن مرتبط باشند، می توان یک تریگر برای انجام معامله طراحی کرد.

برای نمونه ممکن است برخی از نمادها با یکی از شاخص های بازار، دارای همبستگی بالایی باشند.

در این شرایط اگر شاخص در محدوده خاصی مورد حمایت قرار گیرد و روندی صعودی را طی کند، می توان اقدام به خرید سهام مورد نظر کرد.

در نتیجه با بازگشت شاخص به روند صعودی، دارایی شما نیز در همان جهت شروع به حرکت خواهد کرد.

سرمایه گذار می تواند معامله خرید یا فروش را با استفاده از یک شاخص اصلی بازار (به جای سهام) به عنوان تریگر انجام دهد.

اگر احساس می کنید که حرکات مشخصی از شاخص ها ممکن است بر حرکت تک تک سهام تأثیر بگذارد یا با آن مرتبط باشد، می توانید در صورت رعایت شرایطی که مشخص کرده اید، یک تریگر برای ثبت سفارش تنظیم کنید.

برای مثال، وقتی که شاخص به یک سطح مشخص رشد می کند، می توانید سفارش فروش را روی یک سهم خاص انجام دهید.

ابزارهای تعیین تریگر

روش های متعدد برای تعیین یک تریگر در بورس و بازارهای مالی وجود دارد.

تعیین تریگر براساس یک روش خاص انجام نمی شودو براساس ابزارهای مختلفی تعیین می شوند که در ادامه مهم ترین موارد فهرست شده است.

الگوهای شمعی

پول بک

اندیکاتورهای تشخیص روند

الگوهای قیمتی

الگوهای شمعی چیست؟

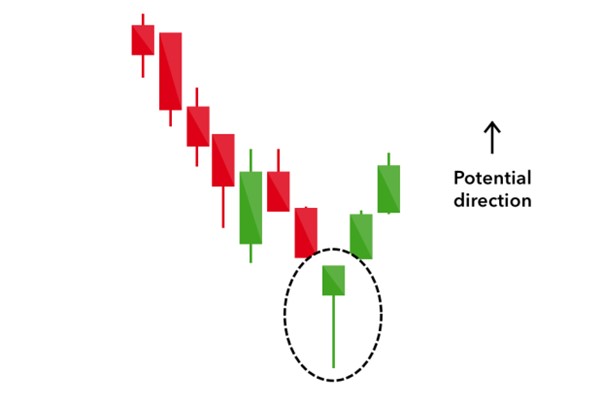

نمودارهای شمعی یا کندل استیک که سابقه آن به کشور ژاپن برمیگردد، از محبوب ترین ابزارهای تحلیل تکنیکال در بازارهای مالی محسوب می شود.

علت این محبوبیت نیز درک و فهم سهل و آسان این نمودار بوده پس باید بدانیم روش های معاملاتی بسزایی بر اساس کندل استیک ها به وجود آمده است.

ژاپنی ها با استفاده از الگوهای پوشای صعودی و نزولی کندل استیک ها برای تعیین زمان ورود و خروج به معاملات استفاده می کردند.

بیشتر مطالعه نمایید: روانشناسی کندل استیکها در تحلیل تکنیکال

پولبک چیست؟

پولبک به معنای نزول یا صعود سهم و سپس بازگشت آن به روند طبیعی است البته پولبک معمولاً به صورت نزول و سپس صعود در نمودارها نشان داده می شود.

فعالان بازار بورس معتقدند که پولبک یکی از بهترین ابزارها برای فهمیدن زمان درست ورود به معاملات است.

در واقع هر تحلیل گر از روی پولبکی که در نمودار سهام مختلف روی می دهد، می تواند به تریگر ورود خود دست یابد.

پولبک از جذاب ترین تریگرهای ورود در تحلیل تکنیکال است.

تریگر پولبک از آن دسته مواردی است که نسبت ریسک به بازدهی در آن متفاوت است.

در اینجا ورود به معامله، با پذیرش ریسک بالا انجام می شودو انتظار کسب سود بالایی نیز می رود.

تریگر پولبک عموماً در شرایط کف قیمتی و یا در مقاومت قیمتی به وقوع می پیوندد.

البته بهتر آن است که برای انجام یک معامله مطمئن تر، تا هنگام تعیین وضعیت سهم، اقدامی صورت نگیرد.

پولبک هنگامی اتفاق می افتدکه یک سهم از مقاومت قیمتی خود، عبور می کند و در معاملات آینده، دوباره به همان سطح باز می گردد.

در چنین شرایطی انتظار می رود که سهم، در روند صعودی قرار گیرد و به همین سبب، آن را تریگری برای ورود به سهم در نظر می گیرند.

اندیکاتور

اندیکاتورها توابعی هستند که از آن ها در پیش بینی قیمت سهام استفاده می شود اندیکاتورها انواع مختلفی دارند و شما بسته به توانایی خود می توانید برخی از آن ها را به کار بگیرید تا تریگر خود را ارزیابی کنید.

از اندیکاتورهای مرسوم برای تعیین تریگر در بورس، اندیکاتور میانگین متحرک است که با استفاده از آن می توانید از روی نمودارها، نقطه شکست صعودی را به عنوان تریگر ورود و نقطه شکست نزولی را به عنوان Trigger خروج در نظر بگیرید.

برای مشاهده کامل اندیکاتورها اینجا کلیک کنید

تریگر در بورس

برای استفاده از تریگر، راه ها و ابزارهای تحلیل مختلفی وجود دارد اما قبل از پرداختن به روش های ایجاد تریگر، لازم است تا یک استراتژی معاملاتی برای خود داشته باشید.

ممکن است تریگر هیچکدام از تحلیلگران بورس با هم یکسان نباشد یعنی تریگر ورود شما برابر با تریگر خروج شخص دیگر یا برعکس باشد.

پس با توجه به اینکه مقدار یا نقطه ی تریگر به شیوه ی تحلیل هر فردی بستگی دارد، بهتر است قبل از فراگیری هر مفهوم تازه ای، استراتژی معاملاتی خود را تنظیم کنید تا بتوانید از تریگرهای شخصی خود به نحو احسن سود ببرید.

داشتن استراتژی معاملاتی به این معنی است که شما خود را ارزیابی کنید و ببینید از هر معامله انتظار چه مقدار سود را دارید.

ممکن است شخصی با دریافت سود ی پایین تراز معامله ای، آن را ببندد اما شخص دیگر خواهان دریافت سودهای بالای 50 درصدی باشد.

درنتیجه انتظارات شخصی شماست که استراتژی های معاملاتی تان را تعیین می کند.

اگر اهداف معاملاتی شما مشخص باشند، آن گاه می توانید از تریگر برای زمان ورود و خروج از معاملات خود استفاده کنید و سود مدنظر خود را دریافت کنید.

استفاده از تریگر برای ورود

دلیل ناکامی بسیاری از تحلیل گران مبتدی، نداشتن تریگر مناسب است.

این افرادنمی توانند زمان مناسب ورود به معامله را تشخیص دهند و به همین دلیل اغلب اوقات پس از ورود به معامله با روند نزولی سهم روبه رو می شوند.

تریگر در تحلیل تکنیکال جایگاه خاصی دارد و یکی از مفاهیم پایه ای آن محسوب می شود.

مناسب تر است برای پیش بینی ورود و خروج تنها روی Trigger حساب کرد، اما استفاده از آن در مسیر معاملات کمک خوبی به ما خواهد کرد. بنابراین فراگیری آن برای هر تحلیل گر ضروری است.

ماشه های ورود در بورس شامل:

الگوهای کندلی و کندل تأیید

تابلوخوانی مثل خرید پله ای حقوقی، کد به کدها و قدرت خریدار و فروشنده

افزایش حجم معاملات

تحلیل در تایم هفتگی یا ماهانه و گرفتن ماشه ورود در تایم روزانه با اندیکاتورها

انواع تریگرهای ورود عبارتند از:

تریگرهای کندلی

تریگرهای شکستی

تریگرهای مبتنی بر الگوها

تریگر پولبکی

استفاده از تریگر برای خروج

امروزه با توسعه بازارهای مالی تحلیل تکنیکال سرشاراز ابزار نموداری متنوع و گوناگون تبدیل شده است.

معامله گران از روش های مختلفی برای تحلیل نمودار قیمت استفاده می کنند و غالباً تریگرهای آن ها نیز با یکدیگر متفاوت می باشد.

ذکر این نکته در مورد تریگرهای ورود و خروج ضروری است، که به دلیل تفاوت ابزار تحلیل احتمالاً برخی معامله گران در آن واحد تریگرهای مختلفی و معکوسی داشته باشند.

در واقع شاید تریگر ورود شما معادل تریگر خروج دیگری باشد.

سخن پایانی

تریگرمفهومی است که در تحلیل تکنیکال مورد استفاده قرار می گیرد در واقع تریگر در تحلیل تکنیکال جایگاه مهمی داردو به عنوان یکی از کلیدی ترین موارد برای ورود و خروج از معاملات به حساب می آید.

البته تریگر به ابزار نموداری خاصی وابسته نیست و هیچ قانون خاصی ندارد یعنی می تواند توسط تمام ابزارهای تحلیلی و نموداری مورد ارزیابی قرار بگیرد.

تریگررا می توان جزء اساسی استراتژی های معاملاتی در نظر گرفت زیرا که شروع هر معامله در بورس باید با قوانین خرید و فروشمشخصی همراه باشد تا نتیجه ریسک با سود همراه شود.

اگر نقاط ورود و خروج به درستی مشخص نشوند، سود بردن از معاملات ممکن نخواهد بود.

اگر شما در مراحل ابتدایی فراگیری تحلیل تکنیکال هستید و هنوز نمی دانید چگونه از ابزارهای نامبرده برای تعیین تریگر استفاده کنید، می توانید از دوره های جامع تحلیل تکنیکال دلفین وِست کمک بگیرید.

سوالات متداول تریگر در تحلیل تکنیکال

چرا تریگر در بورس دارای اهمیت است؟

در بازار بورس پیدا کردن بهترین نقطه برای خرید و فروش بسیار سخت و مهم است. در این فضا معامله گران حرفه ای باید قدرت پیدا کردن بهترین زمان ورود به سهام یا خروج از آن را داشته باشند تا بتوانند خرید و فروش بهتری انجام دهند.

مفهوم تریگر در معامله گری چیست؟

منظور از تریگر همان دلیل ورود به معامله است، یعنی فرد معامله گر قبل از اینکه وارد معامله شود باید برای خود شروطی را جهت معامله تعیین نماید.

چگونه باید تریگر کندلی را تفسیر کرد؟

در بررسی کندل هایی که روی یک نمودار قرار دارند، زمانی که کندل روند نزولی داشته باشد، اصطلاحاً در ناحیه مقاومت قرار داریم یا به ناحیه مقاومت نزدیک می شویم. بنابراین معامله گر باید صبر کند تا نقطه حمایت به پایان برسد.