روش معامله با پرایس اکشن (Price Action)

پرایس اکشن به تغییر و تحول قیمت در یک بازه زمانی اشاره می کند، که کاربرد زیادی در زمینه معاملات تجاری و کسب اطلاعات بیشتر درباره تغییر و تحول قیمت ها دارد و به افراد اجازه میدهد که در کنار شاخص های فنی برای اتخاذ تصمیمی بهتر به نمودار حرکت قیمت ها نیز اتکا کنند. در این مقاله با پرایس اکشن آشنا شوید.

پرایس اکشن یکی از رایجترین روشها برای تحلیل بازارهای بورس و فرابورس، بازار کالا، فارکس و ارزهای دیجیتال نیز هست. بسیاری از معامله گران مبتدی نیز از این روش برای معامله در بازارهای سرمایه استفاده میکنند.

پرایس اکشن چیست؟

پرایس اکشن و استراتژیهای متولد شده از آن، بهوسیله بسیاری از معامله گران و تحلیل گران در تحلیلهای کوتاه مدت و بلند مدت، مورد استفاده قرار میگیرد. سیگنالهای ورود و خروج تولید شده توسط پرایس اکشن قابل اعتماد هستند.

همچنین در معامله با استفاده از پرایس اکشن، نیازی به استفاده از اندیکاتورها ندارید. در واقع پرایس اکشن نوعی تحلیل تکنیکال است زیرا جنبههای بنیادی سهام را نادیده میگیرد و تاریخچه قیمتی آن را مورد بررسی قرار میدهد.

این تاریخچه شامل نوسانات قیمت در جهت افزایش، کاهش، خطوط روند، سطوح حمایتی و مقاومتی نیز میشود. این روش به سادگی نشان میدهد که قیمتها چگونه نوسان میکنند. یک تحلیل گر و یا معامله گر پرایس اکشن، اندازه نسبی، شکل، موقعیت و حجم نمودارهای میلهای یا شمعی را مورد بررسی قرار میدهد که در بعضی مواقع امکان دارد که آنها را با اطلاعات به دست آمده از میانگین متحرک و خطوط روند نیز ترکیب کند.

بیشتر مطالعه نمایید: چگونه میتوانید با استفاده از ربات ارز دیجیتال ریسک خود را کاهش دهید و سود بیشتری کسب کنید؟

پرایس اکشن میتواند:

با استفاده از نموداری که قیمت را در طی گذر زمان رسم میکند را مشاهده و قیمت آینده آن را تحلیل کند، معامله گران از نمودارهای متفاوتی برای مشاهده دقیقتر روند، سطوح شکست شده استفاده میکنند. اکثر تحلیل گران از نمودارهای شمعی استفاده میکنند زیرا مشاهده حرکت قیمت را آسانتر میکند.

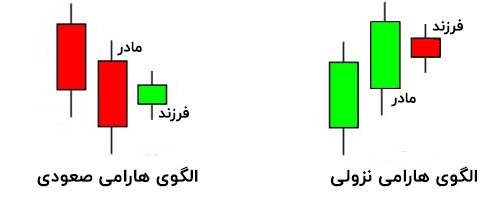

الگوهای شمعی مثل هارامی کراس، اینگالف و ۳ سرباز سفید همه مثالهایی از تفسیرهای تصویری مجسم شده از پرایس اکشن میباشند.

همچنین ساختارهای شمعی دیگری نیز وجود دارند که از پرایس اکشن به وجود آمدهاند که بتوانند تغییرات قیمت در آینده را نیز پیش بینی کنند.

این ساختارها را میتوان برای انواع دیگری از نمودارها مثل نمودارهای نقطه و شکل، نمودار جعبهای و غیره نیز استفاده کرد.

علاوه بر بررسی ساختارهای شکل گرفته در نمودار قیمتی، بسیاری از تحلیل گران از دادههای پرایس اکشن برای به دست آوردن اندیکاتورهای تکنیکال نیز بهره میگیرند. هدف آنها یافتن نظم موجود در حرکت قیمت است. حرکتی که برخی اوقات تصادفی به نظر میرسد.

برای نمونه، الگوی مثلث افزایشی به وجود آمده از بکار بردن خطوط روند در یک نمودار پرایس اکشن، میتواند برای پیش بینی یک شکست احتمالی نیز استفاده بشود زیرا نمودار، نشان دهنده این است که معامله گران در دفعات زیادی قصد شکستن خط مقاومتی را داشتهاند و هر بار سریعتر و با قدرت بیشتری تلاش کردهاند تا این کار را انجام بدهند.

تحلیل تکنیکال نیز به نوعی تشکیل شده از پرایس اکشن است زیرا از قیمتهای گذشته برای محاسبه و سپس اتخاذ تصمیمهای معاملاتی نیز استفاده میکند. در واقع، ساختار و الگوهای نمودارهای تحلیل تکنیکال الهام گرفته از پرایس اکشن هستند.

کاربردهای معامله بوسیله پرایس اکشن

پرایس اکشن برای پیش بینی قیمت بکار میرود. همچنین اشخاص حقیقی و شرکتهای کارگزاری و معاملاتی از آن بهره میگیرند. همان طور که در ابتدا بیان شد، از پرایس اکشن میتوان برای تحلیل روند قیمتی بسیاری از اوراق بهادار مانند اوراق قرضه، سهام شرکتها و غیره نیز استفاده کرد

بیشتر بخوانید: هدف قیمت (Price Target) چیست

.

گامهای معامله بوسیله پرایس اکشن

معامله گران و تحلیل گران باتجربه از اقداماتی متفاوت برای تشخیص الگوهای معاملاتی، سطوح ورود و خروج و تعیین حدِ ضرر نیز بهره میگیرند. استفاده از یک استراتژی برای یک یا چند سهم ممکن است باعث از دست دادن شماری از فرصتهای معاملاتی بشود.

در اغلب موقعیتها از دو گام زیر برای تحلیل، بهره میگیریم:

- تشخیص وضعیت سهم: معامله گر به تشخیص وضعیتی که آن سهم در بازار دارد را بررسی میکند. بهعنوان مثال، ممکن است قیمت یک سهم در حال کاهش یا افزایش باشد یا سهام به کانال قیمت معینی ورود کند یا روند قیمتی، در حال شکستن خطوط مقاومت یا حمایت باشد.

- تشخیص فرصتهای معاملاتی در هر وضعیت بازار: برای نمونه، زمانی که روند قیمت یک سهم صعودی باشد. ممکن است حتی بیشتر از این اندازه افزایش یابد و نوسانات زیادی را تجربه کند. یا اینکه بازگشت کند و کاهش بیابد. این بستگی به دیدگاه تحلیل گران دارد و حتی امکان دارد تحلیل گران متفاوت، برداشتهای مختلفی از وضعیتی یکسانی نیز داشته باشند.

معامله با توجه به پرایس اکشن میتواند با همراهی ابزارهای تحلیل تکنیکال هم انجام بشود. اما تصمیم نهاییِ معاملاتی را فرد تحلیل گر انتخاب میکند. پرایس اکشن این امکان را برای معامله گر فراهم میسازد تا بتواند انعطاف به خرج بدهد و تصمیمهای متفاوتی را بگیرد.

محبوبیت معامله بوسیله پرایس اکشن

معامله با پرایس اکشن بیشتر برای معاملات با هدف کسب سود در کوتاه مدت میباشد. اکثر معامله گران بر این باورند که بازار یک روند تصادفی را دنبال میکند و راه سیستماتیک مشخصی برای پیدا کردن استراتژی همیشه برنده نیز وجود ندارد. با ترکیب کردن ابزارهای تحلیل تکنیکال و روند اخیر قیمت میتوان موقعیتهایی را بسته به دیدگاه فرد تحلیل گر نیز شناسایی کرد.

- از نقاط قوت پرایس اکشن میتوان به این مورد اشاره کرد که تحلیل گران میتوانند از استراتژیهای ابداع شده توسط خودشان بهره بگیرند و این انعطافپذیری در معامله را برای آنها نیز به وجود آورده است.

همچنین میتوان از پرایس اکشن در انواع نرم افزارها و سامانههای معاملاتی نیز استفاده کرد. شما میتوانید دادههای قدیمی را در استراتژی پرایس اکشن وارد و در صورت کارآمدی استراتژی و پیشبینیهای به دست آمده، از آن استراتژی نیز کمک بگیرید.

باینری آپشن چیست؟

باینری آپشن نوعی از سرمایه گذاری با شباهت زیادی به پیش بینی است که میتواند درست یا نادرست باشد. معاملهگر، در این نوع از سرمایهگذاری شرط بندی میکند که قیمت دارایی یا سهمی بعد از مدت زمان مشخصی بالاتر یا پایینتر از نقطه معینی خواهد بود یا خیر.

این بازه زمانی میتواند متفاوت و بسیار کوتاه باشد، اگر این پیش بینی صحیح باشد. سرمایهگذار مجدداً مبلغ پرداختی خود را همراه با یک پاداش دریافت میکند. اما اگر پیش بینی سرمایه گذار نادرست باشد. او تمام مبلغ سرمایه گذاری شده در این معامله را از دست میدهد.

اگرچه بررسی چندین چارچوب زمانی به تحلیل شما کمک میکند اما بررسی بیش از حد و مشاهده انواع چارچوبهای زمانی موجود نه تنها برای شما مفید نخواهد بود بلکه وقت شما را نیز تلف میکند و دارای نتایج عکس میباشد.

محورهای اصلی پرایس اکشن

پیش از بررسی استراتژیهای معامله با پرایس اکشن باید با مفاهیم ابتدایی آن آشنا شویم. هنگامی که بتوانیم این موارد را در نمودار تشخیص دهیم و ارتباط بین آنها را درک کنیم. تا حد زیادی در تحلیل پرایس اکشن نیز موفق خواهیم بود. توجه داشته باشید که این عبارات ممکن است ساده به نظر برسند اما علل به وجود آمدن آنها نیز پیچیده میباشد. در ادامه به تعریفی ساده از محورهای بهوجودآورنده پرایس اکشن نیز خواهیم پرداخت.

نمودار شمعی چیست؟

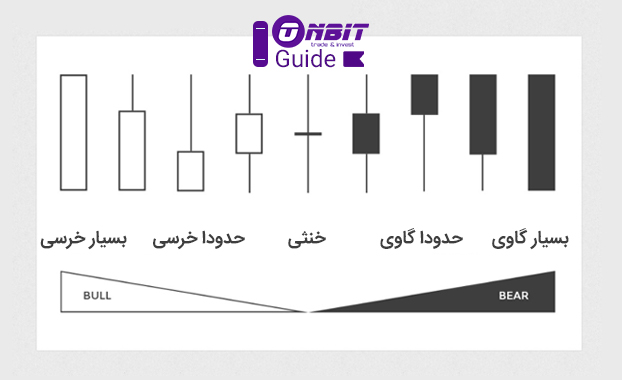

مانند نمودار میلهای، نمودار شمعی نیز نشان دهنده قیمت بالا، قیمت باز شدن، قیمت بسته شدن و قیمت پایین نیز میباشد. قیمت بالا، بیشترین قیمتی است که سهام مورد نظر در بازه زمانی معین تحلیل داشته است. قیمت پایین، تعریفی کاملاً مخالف تعریف قیمت بالا را نیز به همراه دارد. قیمت بسته شدن، آخرین قیمت معامله سهام است. قیمت باز شدن نیز کاملاً برخلاف قیمت بسته شدن، به قیمت اولین معامله سهام در دوره زمانی معین نیز اشاره میکند.

روند گاوی چیست؟

روند گاوی هنگامی مشاهده میشود که قیمت در حال افزایش و نمودار صعودی باشد. در این مواقع، سرمایه گذاران اطمینان دارند که روند صعودی ادامه خواهد داشت. در واقع روند گاوی را زمانی مشاهده میکنیم که مجموعه شمعها در حال افزایش به سمت راست باشند.

روند خرسی چیست؟

روند خرسی هنگامی مشاهده میشود که قیمتها در حال کاهش و نمودار نیز نزولی باشد. در روند خرسی قیمت به صورت مداوم در حال کاهش است. ساختار روند خرسی، مخالف ساختار روند گاوی است، در این زمان، خط روند در زاویهای ۳۱۵ درجه نیز قرار میگیرد.

بازار خنثی چیست؟

بازار خنثی بر خلاف بازارهای روند دار، نه صعودی و نه نزولی میباشد. درواقع سهامی که در بازار خنثی خرید و فروش میشود. دارای قیمتی ثابت است و تغییرات اندکی را تجربه میکند. بازار ممکن است در مدتی که سرمایه گذاران منتظر دریافت خبری از شرکت عرضه کننده سهام هستند، همچنان خنثی بماند.

خط حمایت چیست؟

خط حمایت یا سطح حمایتی، قسمتی از نمودار است که انتظار داریم در هنگام روند نزولی به محض مواجهه با آن، روند متوقف شود. خط حمایت به علت افزایش تقاضا یا انگیزه خریداران نیز به وجود میآید، هنگامی که قیمت سهم کاهش پیدا میکند. تقاضا برای آن نیز افزایش پیدا میکند که موجب شکل گیری خطوط حمایتی میشود.

روند قیمتی سهم ممکن است از خط حمایتی نیز پایینتر رود و تا سطح حمایتی دیگری ادامه پیدا کند.

خط مقاومت چیست؟

خطوط مقاومتی بخشی از نمودار است که قیمتهای در حال افزایش توقف میکنند و جهت حرکت خود را تغییر نیز میدهند، قیمتها ممکن است در نهایت سطح مقاومتی را بشکنند و در ادامه به خط مقاومتی دیگری نیز دست پیدا کنند.

استراتژیهای معامله با پرایس اکشن

در ادامه ۵ مورد از مهمترین استراتژیهای معامله با پرایس اکشن را به همراه نمودار بررسی خواهیم کرد:

- اوت ساید بار خارج از خطوط حمایتی و مقاومتی

- اسپرینگ در خطوط حمایت

- اینساید بار بعد از شکست سطوح

- شمع سایه بلند

- اندازه گیری سوئینگهای قبلی

اوتساید بار خارج از خط حمایتی یا مقاومتی

اوتساید بار، شمعی است که قیمت بالای آن بیشتر از قیمت بالای شمع قبلی میباشد و قیمت پایین آن کمتر از قیمت پایین شمع قبلی نیز میباشد. در نتیجه، شمع بیرونی شمع قبلی خود را نیز میپوشاند. هنگامی شمع بیرونی صعودی داریم که قیمت سهام افزایش پیدا میکند و قیمت بسته شدن شمع بیرونی بیشتر از قیمت بالای شمع قبلی خود میباشد.

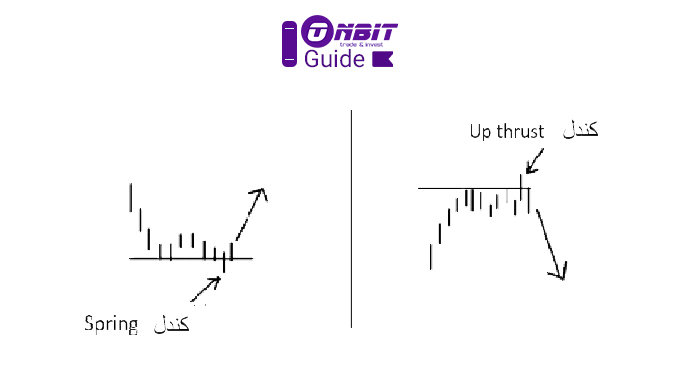

اسپرینگ Spring در خط حمایتی

اسپرینگ یک شکست جعلی به سمت پایین میباشد. همچنین اسپرینگ را جهش Spring نیز مینامند به دلیل اینکه پس از وقوع آن، قیمتها به صورت جهشی به روند قبلی خود نیز باز میگردند.

زمانی شاهد اسپرینگ خواهیم بود که قیمت سهام به کران پایین یک بازه برسد و پس از آن، سریع به ناحیه معاملاتی باز گردد و یک روند جدیدی را شروع کند.

بعضی از معامله گران از حجم برای تشخیص اسپرینگ در نمودار نیز استفاده میکنند. یک برداشت غلط از اسپرینگها این است که معامله گران منتظر بمانند که آخرین سوئینگ پایینتر از خط حمایتی قرار بگیرد، زمانی که قیمت یک سهام یا دارایی در مدت زمان معینی به حد پایینی برسد. نقطه پایینی سوئینگ را مشاهده خواهیم کرد.

این اتفاق زمانی رخ میدهد که قیمت پایین دوره فعلی در نمودار، کمتر از تمام قیمتهای کندل استیکهای اطراف باشد. برای شفافیت، لازم است بیان شود که اسپرینگها هنگامی به وقوع میپیوندند که قیمت سهم به ۱ تا ۲ درصد نقطه پایینی سوئینگها برسد.

اینساید بار پس از شکست سطوح

اینساید بار (شمع درونی) هنگامی رخ میدهد که تعداد زیادی کندل استیک به صورت گروهی در کنار یکدیگر قرار گرفته باشند و به طور همزمان روند قیمت شروع به پیچیدن به دور خطوط حمایتی یا مقاومتی کند، در زمان رخ داد این اتفاق، معامله گرانی که بر بازار غلبه دارند، سهام را سرکوب میکنند تا سهم بیشتری جمعآوری کنند.

شمعهای سایه بلند

شمعهای سایه بلند یکی از معروفترین نقاط نشان دهنده استراتژی ورود برای معامله گران میباشد. این ساختارها حاوی یک وقفه بزرگ صعودی یا نزولی است که در ادامه آن پیشروی قابل توجهی وجود خواهد داشت و پس از آن قیمت برگشت میکند.

دلیل به وجود آمدن این ساختار در نمودار این است که تعداد زیادی معاملهگر در زمان نامناسبی دست به معامله میزنند که باعث شده همه آنها سهام را نه خریداری کنند و نه بفروشند و فقط آن را نگهداری میکنند، در نتیجه، قیمت سهام تا حد بیارزش شدن آن نیز کاهش مییابد.

مقاله مرتبط: 7 اندیکاتور کاربردی در تحلیل تکنیکال برای افزایش سود در معاملات

فشار جهت مخالف نیز به صورت نسبی ضعیف میشود، در نتیجه چیزی که نمیتواند به سمت پایین رود، به سمت بالا حرکت میکند. این باعث میشود که در بازآزمایی، فشار به سمت بالا وارد بشود، ممکن است درک این توضیحات کمی دشوار باشد، برای فهم بهتر این مطلب به تصویر زیر توجه بنمایید.

اندازه گیری طول سوئینگهای قبلی

معامله گرانی در بازار هستند که با خرید و فروش و تحلیل پیوسته سهمهای معینی به نوعی بازار آنها را کنترل میکنند. برای اینکه به درک بهتری از پرایس اکشن برسید بهتر است سوئینگهای قبلی آن را بررسی کنید، در زمان تحلیل، ممکن است درصدهای مشابهی از تغییر قیمت را در نمودار مشاهده کنید. برای نمونه ممکن است ۵ حرکت قبلی یک سهم ۵ تا ۶ درصد نیز تغییر داشته باشد.

اگر با توجه به سوئینگها به معامله بپردازید امکان دارد درصدهایی در بازه ۱۸ تا ۲۰ را مشاهده کنید. توجه کنید که نباید انتظار دو یا سه برابر شدن سوئینگ را در مقایسه با سوئینگهای قبلی داشته باشید، بازار ممکن است بی کران به نظر برسد، با این وجود بهتر است که به جای تلاش بدون تفکر برای کسب سود، با در نظر گرفتن استراتژیها دست به معامله بزنیم، در بلند مدت، معامله گران صبور برنده میدان خواهند بود، برای درک بهتر این مفهوم به نمودار زیر توجه کنید.

روش معامله با پرایس اکشن

پرایس اکشن یا Price action نمودار تغییرات قیمت اوراق بهادار است که نمایش دهنده قیمت، در طول یک بازه زمانی است. از پرایس اکشن برای تجزیه و تحلیل تکنیکال سهام و کالا و نمودار دارایی استفاده میشود و در واقع به عنوان مهمترین عامل برای تجزیه و تحلیل موارد گفته شده، معرفی میشود. موردی که باعث میشود، معامله گران قبل از هر اقدامی به دقت آن را مطالعه نمایند. در ادامه با ما همراه باشید تا درباره Price action و همچنین فیلترنویسی فارکس اطلاعات بیشتری را کسب کنید.

مطالب مرتبط: آموزش کامل بازارهای سرمایه

نکته دیگر این است که از تحلیل تکنیکال به عنوان یک زیر شاخه از Price action نام برده میشود و دلیل آن نیز این است که از قیمت های ثبت شده در گذشته برای انجام محاسبات و حرکت به سوی بهترین اقدام تجاری استفاده میشود.

به طور خلاصه، پرایس اکشن به تغییر و تحول قیمت در یک بازه زمانی اشاره میکند که کاربرد زیادی در زمینه معاملات تجاری و کسب اطلاعات بیشتر درباره تغییر و تحول قیمت ها دارد و به افراد اجازه میدهد که در کنار شاخص های فنی برای اتخاذ تصمیمی بهتر به نمودار حرکت قیمت ها نیز اتکا کنند.

پرایس اکشن چه اطلاعاتی را در اختیار ما قرار میدهد؟

پرایس اکشن با استفاده از نمودار های تغییر قیمتی که در طول زمان رسم میشوند، مشاهده و تجزیه و تحلیل را ارائه میهد. با وجود اینکه بسیاری از افراد برای گسترش دانش خود و تسلط بیشتر و تجزیه و تحلیل هدفمند تر، از ترکیب نمودار های مختلف استفاده میکنند؛ اما نمودار شمعی یا candlestick chart به دلیل توانایی بالای آن در محاسبه و تشخیص صعودی و نزولی بودن قیمت در یک بازه خاص، محبوبیت و کاربرد بیشتری دارد.

نمودار شمعی و کاربرد آن در پرایس اکشن

مقاله مرتبط: تحلیل خط روند روش معامله با آن

کاری که این نمودارهای مختلف انجام میدهند این است که انتخاب خود برای انجام یک معامله را به شما تحمیل نمیکنند، بلکه اطلاعاتی را در اختیار شما قرار میدهند که برای اتخاذ بهترین حرکت بسیار حیاتی و مهم هستند. در واقع حتی در صورتی که اطلاعات یکسانی برای دو کاربر مختلف نمایش داده شوند، موقعیت های معاملاتی و رفتاری شخص است که تشخیص میدهد، اقدام به معامله نماید یا اینکه منتظر اطلاعات بیشتر باشد.

الگوی صلیب هارامی

الگوهایی مانند Harami cross یا صلیب هارامی، engulfing pattern یا الگوی پوشاننده و three white soldiers یا سه سرباز سفید، نمونه هایی از الگوهای بصری پرایس اکشن هستند که به تجسم بهتر تغییر قیمت کمک میکنند.

الگوی سه سرباز سفید

علاوه بر اطلاعات نمودارها و الگوهای خاص، بسیاری از افراد برای انجام بسیاری از تحلیل های تکنیکال از داده های Price action استفاده میکنند. تمام این کارها و تجزیه و تحلیل ها به این دلیل انجام میشود که یک حرکت منظم در حرکت های به ظاهر تصادفی قیمت شناسایی شود.

مقاله مرتبط: هدف قیمت (Price Target) چیست

چگونه از پرایس اکشن استفاده میشود؟

پرایس اکشن برخلاف indicator به عنوان ابزاری برای معامله شناخته نمیشود، بلکه data source و یا منبع داده ای است که تمام ابزارها با آن ارتباط دارند. استفاده از Price action فقط برای پیش بینی شکست و یا اطلاعات مرتبط دیگر نیست و بیشتر به منظور مشاهده تغییر قیمت ها کاربرد دارد. البته همانطور که قبل تر اشاره کردیم، این نمودارها اطلاعاتی را در اختیار افراد متخصص قرار میدهند که برای تصمیم گیری بهتر از آنها استفاده میشوند و افراد متخصص باید به فاکتورهای بیشتری فراتر از قیمت کنونی توجه کنند.

محدودیت های پرایس اکشن

نکته اولی که باید به آن اشاره کرد این است که پیش بینی قیمت در هر بازه زمانی توسط پرایس اکشن بر اساس حدس و گمان است؛ و هر چه اطلاعاتی که وارد میکنید بیشتر باشد، نتیجه نیز دقیق تر است.

نکته دوم این است که تجزیه و تحلیل نمودار Price action وابسته به تفکر فرد است. همانطور که قبل تر نیز اشاره کردیم، ممکن است از اطلاعات کالا مشابه، یک شخص روند نزولی را ببیند و شخص دیگر، با همان اطلاعات به این نتیجه برسد که این استراتژی نشان دهنده یک چرخش و یک نزول کوتاه مدت است. در ضمن دوره زمانی مورد استفاده نیز تاثیر زیادی دارد؛ به عنوان مثال، ممکن است به صورت روزانه، سهام پسرفت و نزول زیادی داشته باشد در حالی که همین آمار به صورت ماهانه صعودی است.

پرایس اکشن کجا کاربرد دارد؟

به این دلیل که پرایس اکشن به صورت مستقیم با پیش بینی قیمت ها در ارتباط است، پس توسط طیف وسیعی از افراد و موسسه های فعال در حوزه تجارت مورد استفاده قرار میگیرد، افرادی مانند دلالان، بنگاه ها تجاری، شرکت های فعال در تجزیه و تحلیل سهام، اوراق قرضه و کالاها و فارکس ها؛ عنوانی که در ادامه درباره آن اطلاعات بیشتری را ارائه خواهیم داد.

فارکس چیست؟

فارکس یا Forex که به صورت مختصر به صورت FX نوشته میشود، ترکیبی از foreign و exchange است و یک بازار الکترونیکی جهانی برای معامله ارز دیجیتال و اوراق بهادار مشتقه است. بازار فارکس از نظر حجم معاملات و انتقال منابع، به عنوان بزرگترین بازار شناخته میشوند که روزانه تریلیون ها دلار در آن جابه جا میشوند؛ حتی با وجود آنکه مکان فیزیکی ثابت و مشخصی ندارد.

فیلترنویسی فارکس چیست؟

به دلیل اینکه اهداف و دیدگاه هر فرد در معاملات یکسان نیست و انگیزه های مختلف وجود دارند، پس دو فرد با امتیاز یکسان در بازار الکترونیکی فارکس به نتایج یکسانی دست نخواهند یافت. اکنون این سوال پیش میآید که چگونه بهترین هدف برای تجارت آنلاین خود را تعیین کنید؟ جواب آسان است، استفاده از فیلترنویسی ارز دیجیتال، که در ادامه توضیح خواهیم داد.

فیلترنویسی فارکس به این منظور انجام میشود که متناسب با هدف خود میتواند یکی از فیلترها را انتخاب کنید و آن را به معاملات خود اضافه کنید. تعداد زیادی از این فیلترها وجود دارند که در ادامه به معرفی آنها میپردازیم.

- TRADE FILTER

TRADE FILTER، بهترین فیلتر فارکس برای موفقیت بیشتر در خرید و فروش است. که باعث میشوند ریسک معاملات کاهش یابد و همچنین میزان درآمد افزایش یابد.

- VOLATILITY FILTER

این فیلتر به منظور درک شرایط نوسانات بازار و پیشگیری از شکست و بزرگ شدن نوسانات، مورد استفاده قرار میگیرد.

- UP / DOWN FILTER

این فیلتر برای شناسایی جنبه متضاد بازار مورد استفاده قرار میگیرد. و به افراد مختلف اجازه میدهد که اقدامات کوتاه مدت را در بازار اجرا کنند.

- OVERBOUGHT / OVERSOLD FILTER

این فیلتر به ما نشان میدهد که بازار به حد اشباع رسیده است و احتمال revers و یا معکوس شدن عملکرد و قیمت ها وجود دارد. در واقع با این فیلتر، اطلاعات مناسبی درباره زمان عرضه و فروش ارز دیجیتال خود کسب خواهیم کرد.

تمام فیلترهای گفته شده در بالا، بر اساس پرایس اکشن و پیش بینی قیمت توسط نمودار های مختلف اجرا میشوند و در واقع Price action فاکتور اصلی برای انجام تجزیه و تحلیل و شناخت بهتر بازار است.