بهترین اندیکاتور تشخیص روند چیست؟

اندیکاتورها ابزارهای هستند که با اعمال روابط ریاضی مشخص، روی قیمت یا حجم معاملات نیز شکل می گیرند و از آن ها برای پیش بینی و تایید تحلیل استفاده می شوند.

آشنایی با انواع اندیکاتورها به تحلیلگران کمک می کند تا سرعت و دقت تحلیل های خود را افزایش بدهند، البته نیازی به استفاده از انواع اندیکاتورها نیست، بلکه تعدادی اندیکاتور را می توان انتخاب کرد که برای تصمیم گیری بهتر در معاملات مفید باشند.این اندیکاتورها اکثرا به صورت ترکیبی با یکد یگر نیز استفاده میشوند.

روند در تحلیل تکنیکال چیست؟

روند یکی از اصول پایه ای بسیار مهم در تحلیل تکنیکال هست به طوری که می توان گفت اگر روند قیمت نباشد ما در تحلیل ناتوان می مانیم.

ابزارهای که در این رابطه ابداع شدند مانند خطوط حمایتی و مقاومتی، میانگین های متحرک وغیره، تا بتوانیم میزان اندازه گیری روند قیمت را راحت تر ودقیق تر اندازه گیری کنیم.

یقینا تا کنون پی برده اید که همیشه روند بصورت یک خط مستقیم حرکت نخواهد کرد و در این بین شامل قله ها و دره هایی ایجاد می شود که شکل چارت را بصورت یک مدل زیگراگ در می آورد، همچنین از انواع روند می توان به روند نزولی، صعودی و خنثی نیز اشاره کرد.

مطلب مزتبط: خط روند چیست (راهنمای کامل) انواع خط روند Trendline

تشخیص روند صعودی و نزولی بسیار ساده هست:

- به موج های که قیمت سهم را افزایش میدهند و شامل قله های جدید و بالاتر از قله قبل خود می شوند روند صعودی گفته می شود.

- به موج هایی که سبب کاهش قیمت شده و دره های جدید با کفی پایین تر از دره قبل خود دارد را روند نزولی گفته می شود.

- روند خنثی هم شامل موج هایی هست که جهتی مستقیم دارد، در واقع قیمت به هیچ طرفی حرکت نمی کند و قیمت ثابت می ماند.

بیستر بخوانید: امواج الیوت در تحلیل تکنیکال، به زبان ساده

بهترین اندیکاتور تشخیص روند

روند (Trend) به شرایطی اطلاق میشود که قیمت یک ارز دیجیتال در یک جهت خاص حرکت میکند، خواه صعودی، نزولی یا خنثی. هرچند ارزهای دیجیتال ممکن است در طول روز هر سه حالت را تجربه کنند، اما روند قیمتی یک حالت مداوم در یک بازه زمانی خاص است که بر اثر مجموعهای از حرکات قیمتی شکل میگیرد.

تشخیص روند در تحلیل تکنیکال اهمیت زیادی دارد، زیرا به شناسایی نقاط مناسب برای خرید و فروش کمک میکند. به همین دلیل، بسیاری از معاملهگران به صورت روزانه نمودارها را با دقت بررسی میکنند و از اندیکاتورهای مختلفی برای تشخیص روند قیمت استفاده میکنند تا به سود برسند.

مطلب کاربردی از سرویس سیگنال ارز دیجیتال آنبیت | تفاوت معامله سودآور و زیانآور با سیگنالهای حرفهای

بهترین ابزارهای تشخیص روند

روند به شرایطی گفته میشود که قیمت یک ارز دیجیتال در یک جهت مشخص حرکت میکند؛ این جهت میتواند صعودی، نزولی یا خنثی باشد. اگرچه ارزهای دیجیتال ممکن است روزانه هر سه وضعیت را تجربه کنند، اما روند قیمتی به حرکتی مداوم در یک بازه زمانی اشاره دارد که نتیجه مجموعهای از تغییرات قیمتی است.

در تحلیل تکنیکال، تشخیص روند از اهمیت بالایی برخوردار است، زیرا میتواند نقاط مناسب خرید و فروش را شناسایی کند. به همین دلیل، بسیاری از معاملهگران به صورت روزانه نمودارها را با دقت تحلیل میکنند و از اندیکاتورهای مختلف برای تشخیص روند قیمت استفاده میکنند تا از بازار سود ببرند.

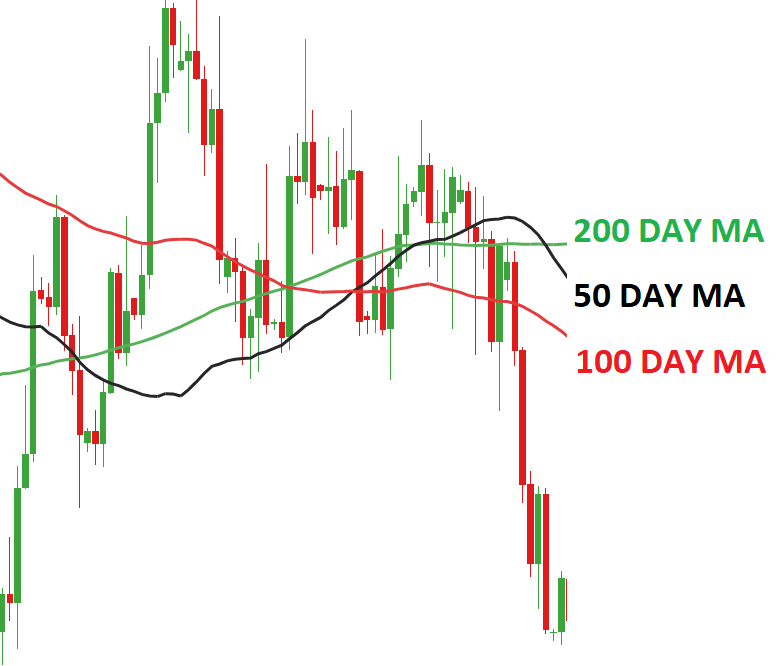

اندیکاتور میانگین متحرک MA یک اندیکاتور تشخیص روند

میانگین متحرک یا MA یک اندیکاتور تشخیص روند رایج در تحلیل تکنیکال می باشد و به نوعی می توان گفت که این اندیکاتور مادر تمام اندیکاتورها است، به عنوان مثال اندیکاتور مکدی یک نوع میانگین متحرک است، اندیکاتور استوکستیک نیز یک میانگین متحرک سریع به حساب می آید و همچنین بسیاری از اندیکاتورها و ابزارهای معاملاتی دیگر از این اندیکاتور الهام گرفته اند.

- میانگین یا عمل میانگین گرفتن به معنای جمع کردن تعدادی داده و تقسیم کردن مجموع آن بر تعداد دادهها نیز می باشد.

به عبارتی شما در هنگام میانگین گرفتن حد وسط مجموعه ای از دادهها را محاسبه می کنید که حاصل آن می تواند اطلاعات آماری خوبی جهت تصمیم گیری های آینده را در اختیار تحلیلگر قرار بدهد.

مثالی از کاربرد میانگین متحرک در تشخیص روند

میانگین متحرک 50 روزه بسیار محبوب را به عنوان مثال در نظر می گیریم، میانگین متحرک 50 روزه با در نظر گرفتن قیمت های بسته شدن 50 روز آخر هر اوراق بهادار و جمع آن ها با همدیگر محاسبه می شود، سپس حاصل محاسبه جمع بر تعداد دورهها نیز تقسیم می شود.

بیشتر بدانید: ایجاد استراتژی ربات معاملاتی ارز دیجیتال برای سود روزانه ۲ درصد (12 نکته مهم و کاربردی)

همچنین توجه به این نکته مهم است که ما انتخاب کردهایم که از قیمتهای بسته شدن در محاسبات استفاده کنیم، اما میانگین های متحرک را می توان با استفاده از قیمت های ماهانه، قیمت های هفتگی و قیمتهای روزانه نیز محاسبه کرد.

بیشتر بخوانید: استراتژی پین بار (pin bar)، چگونه با پین بار معامله کنیم؟

اندیکاتور MACD

میانگین متحرک همگرا واگرا توسط جرالد اپل فیزیکدان و محقق آمریکایی در اواخر سال ۱۹۷۰ طراحی شد، مکدی در خانواده نوسانگرها قرار می گیرید و در سال های گذشته یکی از پر استفاده ترین اندیکاتور تشخیص روند در بین تحلیلگران بوده.

همینطور که از اسم این اندیکاتور پیداست از میانگین متحرک در محاسبات این اندیکاتور استفاده شده، لذا بر خلاف برخی از نوسانگرها از فرمول محاسباتی پیچیدهای برخوردار نیست.

این اندیکاتور تشخیص روند شامل دو میانگین متحرک به نام های خط مکدی و خط سیگنال نیز می باشد که در محاسبات میانگین مکدی به قیمت های نزدیک تر به روزهای آخر معاملاتی وزن بیشتری داده شده.

- خط مکدی ویژگی تند و پر نوسانی را دارد ولی خط سیگنال بسیار کند است که دلیل این تمایز، متفاوت بودن میانگین گیری در خط مکدی و خط سیگنال نیز می باشد.

جزء سوم مکدی هیستوگرام می باشد که در قالب خطوطی عمودی اختلاف خط مکدی و خط سیگنال را به نمایش می گذارد.

مثالی از کاربرد MACD یک اندیکاتور تشخیص روند

هنگامی که MACD به زیر خط سیگنال حرکت کند، یک سیگنال نزولی است که نشان می دهد ممکن است زمان فروش فرا رسیده باشد، برعکس، زمانی که MACD از خط سیگنال بالاتر می رود.

این اندیکاتور تشخیص روند سیگنال صعودی می دهد که نشان می دهد قیمت ممکن است حرکت صعودی را تجربه کند.

برخی از معامله گران قبل از ورود به یک موقعیت، منتظر یک ضربدر تایید شده بالای خط سیگنال هستند تا شانس جعلی شدن و ورود خیلی زود به یک معامله را کاهش دهند.

کراس اوورها زمانی قابل اطمینان هستند که مطابق با روند غالب باشند، اگر MACD پس از یک اصلاح کوتاه نزولی در یک روند صعودی بلندمدت از خط سیگنال عبور کند، به عنوان تایید روند صعودی تلقی می شود.

مقاله مرتبط: اندیکاتور MACD (مکدی) چیست؟

تفسیر اندیکاتور MACD

اندیکاتور MACD (Moving Average Convergence Divergence) یکی از پرکاربردترین ابزارهای تحلیل تکنیکال است که برای تشخیص روند، واگرایی و همگرایی میانگینهای متحرک استفاده میشود. MACD با بررسی تفاوت میان دو میانگین متحرک نمایی (EMA) کار میکند و سیگنالهای خرید و فروش را به معاملهگران ارائه میدهد.

نحوه محاسبه و اجزای MACD

اندیکاتور MACD از سه جزء اصلی تشکیل شده است:

- خط MACD: تفاوت میانگین متحرک نمایی 12 روزه و میانگین متحرک نمایی 26 روزه است. این خط نشاندهنده تغییرات قیمت در کوتاهمدت نسبت به بلندمدت است.

- خط سیگنال: میانگین متحرک نمایی 9 روزه از خط MACD است. این خط برای تولید سیگنالهای خرید و فروش استفاده میشود.

- هیستوگرام: تفاوت بین خط MACD و خط سیگنال را نشان میدهد و برای درک بهتر تقاطعها و فاصله بین این دو خط مفید است.

نحوه تفسیر MACD

-

تقاطع خطوط MACD و سیگنال:

- سیگنال خرید: زمانی که خط MACD از پایین به بالا خط سیگنال را قطع میکند، به عنوان یک سیگنال خرید در نظر گرفته میشود.

- سیگنال فروش: زمانی که خط MACD از بالا به پایین خط سیگنال را قطع میکند، به عنوان یک سیگنال فروش در نظر گرفته میشود.

-

موقعیت خط MACD نسبت به خط مرکزی (صفر):

- MACD مثبت: وقتی که خط MACD بالای خط مرکزی قرار دارد، به معنای این است که میانگین متحرک کوتاهمدت (12 روزه) بالاتر از میانگین متحرک بلندمدت (26 روزه) است، که نشاندهنده روند صعودی است.

- MACD منفی: وقتی که خط MACD زیر خط مرکزی قرار دارد، به معنای این است که میانگین متحرک کوتاهمدت پایینتر از میانگین متحرک بلندمدت است، که نشاندهنده روند نزولی است.

-

واگراییها و همگراییها:

- واگرایی صعودی: زمانی که قیمت یک دارایی پایینتر میرود ولی MACD بالا میرود، نشاندهنده این است که قدرت فروش کم شده و احتمال تغییر روند به سمت بالا وجود دارد.

- واگرایی نزولی: زمانی که قیمت یک دارایی بالا میرود ولی MACD پایین میرود، نشاندهنده این است که قدرت خرید کم شده و احتمال تغییر روند به سمت پایین وجود دارد.

بیشتر مطالعه نمایید: چگونه میتوانید با استفاده از ربات ارز دیجیتال ریسک خود را کاهش دهید و سود بیشتری کسب کنید؟

مثال عملی

فرض کنید قیمت بیت کوین در یک بازه زمانی مشخص در حال نوسان است. اگر خط MACD از پایین به بالا خط سیگنال را در قیمت ۲۰۰۰۰ دلار قطع کند، این میتواند یک سیگنال خرید برای معاملهگران باشد. برعکس، اگر خط MACD از بالا به پایین خط سیگنال را در قیمت ۲۳۰۰۰ دلار قطع کند، این میتواند یک سیگنال فروش باشد.

نتیجهگیری

اندیکاتور MACD به دلیل سادگی و دقت در تشخیص روند و سیگنالهای خرید و فروش، یکی از محبوبترین ابزارها در تحلیل تکنیکال است. با استفاده از MACD، معاملهگران میتوانند به درستی نقاط ورود و خروج را تعیین کرده و استراتژیهای معاملاتی موثرتری را پیادهسازی کنند. با این حال، ترکیب MACD با سایر اندیکاتورها مانند RSI و حجم معاملات میتواند به بهبود دقت سیگنالها و کاهش خطرات کمک کند.

اندیکاتور EMA (میانگین متحرک نمایی)

یکی از بهترین اندیکاتورهای تشخیص روند، میانگین متحرک نمایی (EMA) است که به عنوان یک نوع میانگین متحرک شناخته میشود. این اندیکاتور به دلیل استفاده از روش نمایی برای محاسبه میانگین، نسبت به دادههای جدیدتر حساسیت بیشتری دارد و به همین دلیل سریعتر به تغییرات قیمت واکنش نشان میدهد.

حل مشکل SMA توسط EMA

اندیکاتور SMA (میانگین متحرک ساده) از میانگینگیری حسابی معمولی برای محاسبه میانگین استفاده میکند. در این روش، قیمت پایانی کندلها با هم جمع شده و بر تعداد کندلها تقسیم میشود. این امر باعث میشود که SMA نسبت به تغییرات سریع قیمت کمتر واکنش نشان دهد. EMA با استفاده از فرمول محاسبه متفاوت، این مشکل را برطرف میکند و به دادههای اخیر وزن بیشتری میدهد.

فرمول محاسبه اندیکاتور EMA

برای محاسبه EMA، ابتدا باید میانگین متحرک ساده (SMA) را برای دوره مورد نظر محاسبه کرد. SMA از جمع قیمتهای پایانی کندلهای دوره و تقسیم آن بر تعداد کندلها به دست میآید. سپس، ضریب هموارسازی (Smoothing Factor) محاسبه میشود که با نماد 𝑀M نشان داده میشود و فرمول آن به صورت زیر است: 𝑀=2𝑃+1M=P+12 در این فرمول، 𝑃P نمایانگر دوره زمانی است.

سپس مقدار EMA با استفاده از فرمول زیر محاسبه میشود: EMA=(𝑄×𝑀)+(𝑌×(1−𝑀))EMA=(Q×M)+(Y×(1−M)) در این فرمول:

- 𝑄Q قیمت پایانی کندل فعلی

- 𝑌Y مقدار EMA در کندل قبلی

- 𝑀M ضریب هموارسازی

تشخیص روند با اندیکاتور EMA

برای تشخیص روند با استفاده از EMA، دو نکته مهم باید در نظر گرفته شود: قدرت و جهت روند. روندها به سه دسته خنثی، صعودی و نزولی تقسیم میشوند. اندیکاتور EMA میتواند به تشخیص روندهای صعودی و نزولی کمک کند.

قدرت روند: قدرت روند با فاصله قیمت از میانگین متحرک نمایی مشخص میشود. زمانی که فاصله قیمت از EMA بیشتر باشد، روند قویتر است. با این حال، قوی بودن روند به معنای زمان مناسب برای ورود به معامله نیست، زیرا میانگین متحرک نمایی قیمت را به سمت خود جذب میکند و فاصله زیاد ممکن است نشاندهنده یک اصلاح قیمتی قریبالوقوع باشد.

ترکیب اندیکاتور EMA با سایر اندیکاتورها

اندیکاتور EMA را میتوان با اندیکاتورهای دیگری مانند MACD، RSI و استوکاستیک ترکیب کرد. این ترکیبها میتوانند استراتژیهای معاملاتی قدرتمندی ایجاد کنند. به عنوان مثال، ترکیب EMA با MACD و تقاطع میانگینهای متحرک میتواند سیگنالهای خرید و فروش قویتری ارائه دهد.

خلاصه

اندیکاتور EMA یکی از بهترین ابزارها برای تشخیص روند در بازارهای مالی است. با استفاده از این اندیکاتور و ترکیب آن با سایر ابزارهای تحلیل تکنیکال، معاملهگران میتوانند روندهای صعودی و نزولی را به خوبی تشخیص دهند و استراتژیهای معاملاتی مؤثری ایجاد کنند.

اندیکاتور RSI

یکی دیگر از محبوب ترین اندیکاتورها در کنار اندیکاتور مکدی، شاخص قدرت نسبی یا RSI می باشد که تحلیل گران زیادی از آن استفاده می کنند.

در نظر داشته باشید اندیکاتور RSI را با RS (Relative strength) اشتباه نگیرید، به عبارت دیگر RSI به عنوان شاخص مومنتوم (مقدار حرکت) شناخته می شود و تغییرات قیمت اخیر را برای ارزیابی اشباع فروش یا اشباع خرید در بازار سهام را اندازه گیری می کند.

| در واقع این اندیکاتور سرعت و تغییرات حرکات قیمت را نیز اندازه گیری می کند. |

عدد بدست آمده از این اندازه گیری، بین ۰ تا ۱۰۰ نوسان می کند، اگر RSI بالاتر از ۷۰ باشد، به آن ناحیه منطقه اشباع خرید می گوییم و اگر پایین تر از عدد ۳۰ نوسان کند میگوییم اشباع فروش نیز رخ داده است.

همانطور که در قبل گفته شده بود اندیکاتور تشخیص روند RSI دو ناحیه به نام های اشباع خرید و اشباع فروش وجود دارد که نشانگر کند شدن و اتمام خرید و فروش های افراطی می باشد، به عبارت دیگر زمانی که به ناحیه زیر ۳۰ در اندیکاتور RSI می رسیم شاهد کاهش فروش در بازار هستیم و احتمالا قدرت خریداران در بازار افزایش پیدا خواهد کرد و زمانی که در ناحیه ۷۰ به بالا هستیم احتمالا خرید رو به پایان است و نشان دهنده کاهش قدرت خریداران است و شاهد عرضه پر قدرت در بازار خواهیم بود.

مثالی از اندیکاتور RSI در تشخیص روند

فرض کنید RSI بعد از برخورد با عدد ۷۶ به عدد ۷۲ برگردد، سپس دوباره به عدد ۷۷ صعود کند، اگر RSI به کمتر از عدد ۷۲ برسد، این را نشانه ای برای معکوس شدن بازار می توان تلقی کرد.

- و همچنین این را در نظر بگیرید که خطوط مقاومت و حمایت بر روی RSI درست برخلاف چارت قیمت می باشد.

خط وسط در اندیکاتور RSI عدد ۵۰ می باشد و نشان دهنده هر دو خطوط مقاومت و ساپورت برای اندیکاتور است.

اگر RSI پایین تر از خط مرکزی ۵۰ بیاید، به این معنی است ضرر بازار سهام بیشتر از سود آن است، اگر RSI بالاتر از۵۰ باشد نشان دهنده بالاتر بودن سود نسبت به ضرر نیز می باشد.

بیشتر بخوانید: اندیکاتور چیست؟ (انواع اندیکاتورها)

اندیکاتور SMA (میانگین متحرک ساده)

یکی از معروفترین و پرکاربردترین اندیکاتورها برای تشخیص روند، میانگین متحرک ساده (SMA) است. این اندیکاتور از محاسبه میانگین قیمتهای بسته شدن در یک دوره زمانی مشخص به دست میآید. به عنوان مثال، برای نمایش یک SMA در بازه ۵ دورهای روی یک چارت ۱ ساعته، باید قیمتهای بسته شدن در ۵ ساعت اخیر را جمع کرده و بر عدد ۵ تقسیم کرد. هر چه دوره زمانی برای SMA طولانیتر باشد، واکنش آن به تغییرات قیمت آهستهتر خواهد بود.

ویژگیهای اندیکاتور SMA

- نمایش دیدگاه کلی بازار: SMA به جای تمرکز بر قیمت فعلی، دیدگاه وسیعتری از بازار ارائه میدهد و میتواند جهت کلی حرکت قیمت را نمایش دهد.

- تشخیص روند: SMAها میتوانند به تشخیص روندهای صعودی، نزولی یا تغییر روند کمک کنند. با بررسی SMA میتوان فهمید که آیا بازار در حال حرکت به سمت بالا یا پایین است.

مشکلات و محدودیتهای SMA

- حساسیت به تغییرات ناگهانی: یکی از مشکلات اصلی SMA این است که به تغییرات ناگهانی قیمت حساس است. این میتواند منجر به ارائه سیگنالهای نادرست شود.

- واکنش آهسته: در دورههای زمانی طولانیتر، SMA نسبت به تغییرات قیمتی آهستهتر واکنش نشان میدهد، که ممکن است در شرایط بازار ناپایدار، مفید نباشد.

کاربرد اندیکاتور SMA

SMA به دلیل سادگی و قابلیت ارائه نمای کلی از روند بازار، یکی از ابزارهای محبوب در تحلیل تکنیکال است. این اندیکاتور میتواند به عنوان یک ابزار کمکی برای تشخیص روندهای بلندمدت یا کوتاهمدت استفاده شود. برای مثال، معاملهگران میتوانند از SMA به همراه دیگر اندیکاتورها مانند EMA، MACD و RSI برای ایجاد استراتژیهای معاملاتی دقیقتر استفاده کنند.

مثال عملی

فرض کنید برای یک چارت ۱ ساعته، SMA با دوره ۱۰ را محاسبه میکنیم. قیمتهای بسته شدن در ۱۰ ساعت اخیر به ترتیب ۱۰۱۰، ۱۰۲۰، ۱۰۳۰، ۱۰۴۰، ۱۰۵۰، ۱۰۶۰، ۱۰۷۰، ۱۰۸۰، ۱۰۹۰ و ۱۱۰۰ تومان بودهاند. برای محاسبه SMA، مجموع این قیمتها را که برابر با ۱۰۵۰۰ تومان است، بر ۱۰ تقسیم میکنیم. نتیجه ۱۰۵۰ تومان خواهد بود، که SMA برای این دوره زمانی است.

نتیجهگیری

اندیکاتور SMA به دلیل سادگی و کاراییاش، ابزاری محبوب برای تحلیلگران تکنیکال است. با وجود برخی محدودیتها مانند حساسیت به تغییرات ناگهانی، میتوان با ترکیب آن با دیگر اندیکاتورها به نتایج بهتری دست یافت. SMA با ارائه نمای کلی از بازار، به معاملهگران کمک میکند تا تصمیمات معاملاتی بهتری اتخاذ کنند.

اندیکاتور باندهای بولینگر یک اندیکاتور تشخیص روند

باند بولینگر یک اندیکاتور تشخیص روند و متاخر در تحلیل تکنیکال می باشد. بنابراین از آن انتظار می رود که سیگنال های دقیقی را برای ورود به معامله صادر کند.

وظیفه اصلی باند بولینگر مانند همه اندیکاتورهای روند نما، صرفا این است که بتواند نوع بازار و جهت روند را بدرستی تشخیص بدهد تا بتوان توسط آن، خطای سیگنالهای سایر اندیکاتورها را فیلتر نمود.

مثالی از کاربرد باندهای بولینگر در تشخیص روند

بسیاری از معامله گران معتقداند که هر چه قیمت ها به باند بالا نزدیک تر شود، بازار بیش از حد خرید می شود و هر چه قیمت ها به باند پایین نزدیک بشود، فروش بیش از حد بازار نیز افزایش می یابد.

در نمودار زیر، Bollinger Bands یک روزه سهام را با یک باند بالا و پایین همراه با حرکات روزانه قرار دارد، از آنجایی که انحراف معیار، معیاری برای سنجش نوسانات است.

- وقتی بازارها بی ثبات می شوند، باندها افزایش می یابد، در دورههای با نوسان کمتر، باندها نیز منقبض میشوند.

اندیکاتور ایچیموکو یک اندیکاتور تشخیص روند

احتمالا وقتی در بازار سرمایه فعالیت میکنید اصطلاح و استراتژی ایچیموکو یا اندیکاتور ایچیموکو را زیاد شنیده باشید اندیکاتور ایچیموکو در یک نمودار نشان داده می شود. البته شاید در دید اول این نمودار شاید کمی گیج کننده به نظر برسد اما معامله گران با یاد گرفتن اصول آن می توانند سیگنالهای خاصی را دریافت کرد.

پیش از آن که این سیستم را به کار بگیرید، بخشها و اصطلاحات مختلفی و مرتبط با آن را نیز باید یاد بگیرید.

مثلا یکی از چیزهایی که باید بدانید این است که استراتژی ایچیموکو به طور اختصاصی در چارت روزانه نیز کاربرد دارد. اما الگوهای شمعی علاوه بر این، به شکل ساعتی، هفتگی و ماهانه هم مورد استفاده قرار می گیرد.

بیشتر بخوانید: چگونه از خط روند صعودی و نزولی استفاده کنیم؟

مثالی از کاربرد ایچیموکو به عنوان بهترین اندیکاتور تشخیص روند

قیمت بالای Cloud نشان دهنده یک روند صعودی است. اولین سیگنال خرید زمانی است که خط آبی (Tenkan-Sen) از بالای خط قرمز (Kijun-Sen) عبور می کند پس از اینکه Cloud سبز نشان می دهد روند کاملاً ثابت است.

دومین ورودی طولانی (اگر هرمی باشد) زمانی است که قیمت بالای خط قرمز (کیجون-سن) بسته نیز می شود، باز هم ابر سبز نشان دهنده روند ثابت است. سیگنال ورودی سوم زمانی در دسترس است که خط آبی (Tenkan-Sen) دوباره از بالای قرمز (Kijun-Sen) عبور کند، اگر قیمت از زیر خط قرمز (Kijun-Sen ) بسته شد، یا خط آبی (Tenkan-Sen ) از زیر خط قرمز عبور کرد باید از معامله خارج شوید.

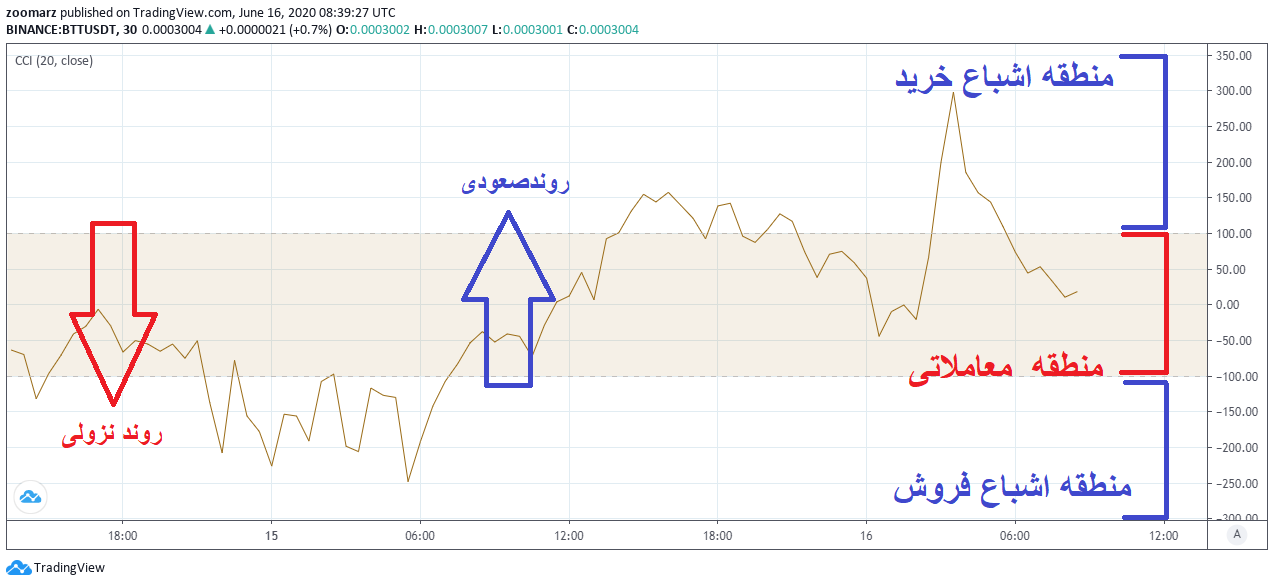

اندیکاتور CCI

اندیکاتور CCI (Commodity Channel Index)، یک نوسانگر است که توسط دونالد لمبرت، معاملهگر کالا، توسعه یافته است. این اندیکاتور یکی از بهترین ابزارهای تشخیص روند و شناسایی شرایط خرید و فروش افراطی است.

اسیلاتور (Oscillator) چیست؟

اسیلاتور یا نوسانگر یکی از ابزارهای تحلیل تکنیکال است که محدودهای بین دو کران بالا و پایین تعیین میکند و سپس یک اندیکاتور را بین این دو کران نوسان میدهد. این ابزار بر اساس تکانه (Momentum) کار میکند و قدرت روند فعلی قیمت را ارزیابی میکند.

اهداف اندیکاتور CCI

هدف اصلی اندیکاتور CCI شناسایی زمانهایی است که قیمت یک دارایی نسبت به ارزش واقعی آن بیشتر یا کمتر شده است:

- بیش خرید (Over Bought): زمانی که قیمت یک دارایی از ارزش واقعی آن بیشتر است و احتمال کاهش قیمت وجود دارد.

- بیش فروش (Over Sold): زمانی که قیمت یک دارایی از ارزش واقعی آن کمتر است و احتمال افزایش قیمت وجود دارد.

معاملهگران معمولاً زمانی که قیمت دارایی بیش از حد افزایش مییابد، تصمیم به فروش میگیرند و هنگامی که قیمت کمتر از ارزش واقعی آن است، اقدام به خرید میکنند.

نحوه استفاده از اندیکاتور CCI

اندیکاتور CCI برای شناسایی تغییرات دورهای در قیمت کالاها طراحی شده است، اما اکنون در بازارهای مختلف از جمله صندوقهای قابل معامله (ETF) و شاخصها نیز استفاده میشود. CCI قابل استفاده در تمامی چارچوبهای زمانی است و میتواند سیگنالهای خرید و فروش را در بازههای مختلف زمانی فراهم کند.

محاسبه اندیکاتور CCI

محاسبات CCI بهطور خودکار توسط پلتفرمهای معاملاتی یا نرمافزارهای چارتینگ انجام میشود. برای استفاده از این اندیکاتور، کاربران باید تعداد دورههای دلخواه خود را وارد کنند و یک چارچوب زمانی برای نمودار انتخاب کنند.

فرمول اصلی CCI به شرح زیر است: 𝐶𝐶𝐼=(𝑇𝑃−𝑆𝑀𝐴(𝑇𝑃))0.015×𝑀𝐷CCI=0.015×MD(TP−SMA(TP))

که در آن:

- TP (Typical Price): میانگین قیمت بالا، پایین و پایانی است.

- SMA(TP): میانگین متحرک ساده از TP برای دوره مشخص.

- MD (Mean Deviation): انحراف میانگین از TP.

تفسیر مقادیر CCI

- بیشتر از 100: نشاندهنده قیمت بالاتر از میانگین و شرایط بیش خرید است.

- کمتر از 100-: نشاندهنده قیمت کمتر از میانگین و شرایط بیش فروش است.

استفاده از CCI در چارچوبهای زمانی مختلف

-

بلندمدت: استفاده از چارتهای روزانه یا هفتگی با دورههای طولانی (مثلاً 30 یا 40 دوره) برای سرمایهگذاران بلندمدت مناسب است.

- کوتاهمدت: استفاده از چارتهای یک ساعته یا یک دقیقهای برای معاملهگران کوتاهمدت توصیه میشود.

نتیجهگیری

اندیکاتور CCI یکی از بهترین ابزارهای تشخیص روند و شناسایی شرایط خرید و فروش افراطی است. با توجه به تطبیقپذیری آن در چارچوبهای زمانی مختلف و توانایی شناسایی تغییرات دورهای، این اندیکاتور بهطور گستردهای در بازارهای مختلف استفاده میشود و به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب را تشخیص دهند.

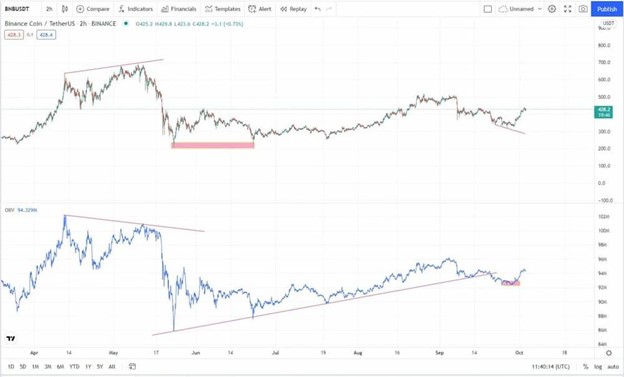

اندیکاتور OBV بعنوان یک اندیکاتور تشخیص روند

شاخص حجم تعادلی OBV(On Balance Volume) به عنوان یک اندیکاتور تجمعی، فشار خرید و فروش را با جمع کردن حجمها در روزهای افزایش قیمت و تفریق حجمها در روزهای کاهش قیمت نیز محاسبه می کند. جو گرَنویل بر روی این اندیکاتور کار کرد و در سال 1963 در کتابش آن را معرفی نمود.

شاخص حجم تعادلی یکی از اولین اندیکاتورهایی است که به منظور محاسبه جریان مثبت و منفی حجم مورد استفاده قرار می گیرد.

وقتی که حجم روزهای مثبت از حجم روزهای منفی بیشتر بشود OBV افزایش مییابد. هنگامی هم که حجم روزهای منفی از حجم روزهای مثبت بیشتر باشد OBV کاهش می یابد.

اندیکاتور تشخیص روند OBV افزایشی، بیانگر فشار حجمی مثبت است که می تواند منجر به قیمتهای بیشتر بشود برعکس اندیکاتور OBV کاهشی بیانگر فشار حجمی منفی است که میتواند نشان دهنده قیمتهای کمتر باشد.

OBV اغلب پیش از قیمت نیز جابجا میشود هنگامی که OBV رشد کند چنانچه قیمتها خنثی بوده و یا در حال کاهش باشند انتظار افزایش قمیت و زمانی که OBV نزول کند.

چنانچه قیمتها خنثی بوده و یا در حال افزایش باشند انتظار کاهش قیمت نیز داریم. مقدار دقیق OBV اهمیت چندانی ندارد ابتدا روند OBV را تعیین کنید. در مرحله بعد میزان هماهنگی روند فعلی را با روند سهام مورد نظر بررسی کنید.

مثال از کاربرد اندیکاتور OBV در تشخیص روند

همانطور که در تصویر پایین مشاهده می کنید در سمت چپ نمودار با وجود افزایش قیمت ارز مواجه هستیم که مقدار OBV کاهش یافته و پس از آن روند صعودی این ارز نیز به پایان رسیده و روند نزولی شکل گرفته است. در قسمت میانی تصویر قیمت تقریبا در یک ناحیه رنج قرار گرفته است.

اما در اندیکاتور تشخیص روند OBV شاهد یک روند صعودی هستیم که با خط روند مشخص شده که این مساله نشان دهنده این است که قیمت قرار است رشد داشته کند و همین اتفاق نیز افتاده است.

در گوشه سمت راست تصویر شاهد یک روند نزولی هستیم که در انتهای آن قیمت کاهش یافته اما مقدار OBV تقریبا در یک سطح افقی نیز تغییر می کند. این مسئله مشخص می کند که روند نزولی نمودار به انتها رسیده است و باید برای روند صعودی آماده باشیم.

جمعبندی مبحث بهترین اندیکاتور تشخیص روند

راه های زیادی برای تشخیص روند در تحلیل تکنیکال نیز وجود دارد، از جمله مهم ترین ابزارهای این کار می توان از اندیکاتورها نام برد. اندیکاتورها ابزارهای ریاضی هستند که اطلاعات قیمت و حجم بازار را با توابع ریاضی ترکیب می کنند و از آن برای تحلیل و بررسی بازار نیز استفاده می کنند. از بین اندیکاتورهای موجود شش اندیکاتور میانگین متحرک، مکدی، RSI، باندهای بولینگر، ایچیموکو و OBV بهترین اندیکاتور تشخیص روند در تحلیل تکنیکال می باشند.